เป็นโค้ชการเทรดให้ตัวเอง

เคยได้อ่านจิตวิทยาการลงทุน ก็ทางเน็ตแล้วชอบบทความ Part 5 : สิ่งสำคัญสุดในการโค้ชการเทรดให้ตัวเอง เคยแชร์พอนานไปลิงค์ ก็เสีย วันนี้เลยคัดลอกจากในเน็ต ตามเครดิตที่ให้ไว้ด้านล่าง เก็บไว้อ่านเองเป็นบันทึกฉบับนี้

-ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

🌞สิ่งสำคัญสุดในการโค้ชการเทรดให้ตัวเอง (จิตวิทยาการลงทุน)ล่าสุดผม(Dr. Bertt S.) ได้รับคำถามจากผู้อ่านมา ว่า “ผมไม่มีเงินมากพอที่จะจ้าง โค้ชการเทรด, ถ้าอยากจะโค้ชให้ตัวเอง ผมต้องทำอะไรบ้าง”

เช่นเดียวกับ คำพูดเกี่ยวกับสุขภาพ ว่า “เราจะเป็นไปตามสิ่งที่เรากินเข้าไป”, ในเชิงจิตวิทยาก็เช่นกัน คือ ประสบการณ์ที่เราได้รับเข้าไปในจิตใจ จะหล่อหลอมตัวตนของเราขึ้นมาให้เป็นเรานั่นเอง

ถ้าเรามีแต่ประสบการณ์ที่เลวร้าย ภายในจิตใจของเราจะเริ่มสร้าง การขาดความมั่นใจ และ ขาดแรงจูงใจ, ทางกลับกัน ถ้าเรามีประสบการณ์ที่ดี มันจะส่งเสริมให้เรามีมุมมองที่ดี ต่อทั้งเรื่องนั้นๆและต่อตัวเราเอง

ถ้าเรามีแต่ประสบการณ์ที่เลวร้าย ภายในจิตใจของเราจะเริ่มสร้าง การขาดความมั่นใจ และ ขาดแรงจูงใจ,

ทางกลับกัน ถ้าเรามีประสบการณ์ที่ดี มันจะส่งเสริมให้เรามีมุมมองที่ดี ต่อทั้งเรื่องนั้นๆและต่อตัวเราเอง

ถ้าอยากจะ ฝึกฝนการเทรดให้ตัวเอง, ก้าวที่สำคัญที่สุดคือ การสร้างประสบการณ์ทีดี ในการเรียนให้แก่ตนเอง เพื่อให้มี แรงจูงใจ ความอยากทำต่อ และ ฝึกได้อย่างมีประสิทธิภาพ, ดังนั้น ในการฝึกย่อยแต่ละขั้น เป้าหมายต้องไม่ยากเกินไป

เราไม่สามารถควบคุมการเคลื่อนไหวของตลาดได้ ดังนั้นเราจึงไม่สามารถควบคุมได้ว่า การเทรดครั้งหนึ่งๆนั้นจะชนะเสมอไปหรือไม่, แต่เราสามารถที่จะควบคุมได้ว่าเราจะเทรดอย่างไรได้ นั่นคือ 1.จะเข้าอย่างไร

2.จะเข้าด้วยขนาด(Volume) เท่าไหร่

3.จะออกอย่างไร และ

4.จะจำกัดการขาดทุนอย่างไร,

การมีเงื่อนไขเหล่านี้จะช่วยให้เรามีเป้าหมายที่ชัดเจนในการเทรด มากกว่าไปสนใจแค่ผลลัพธ์แพ้ชนะตอนปิดแต่ละออเดอร์

สิ่งสำคัญมากในการจะเป็นโค้ชการเทรดให้ตัวเอง ไม่แพ้การมีชุดเงื่อไข(ระบบ) คือ เป้าหมายแต่ละครั้ง ต้องอยู่ในระดับที่พอทำได้ และ ชัดเจน, เพื่อให้ตัวเราเองค่อยได้รับประสบการณ์เชิงบวกที่ดี เพื่อค่อยพัฒนาจิตวิทยาของเราให้ชื่นชอบการเทรด จะได้เดินหน้าฝึกเทรดต่อไปได้เรื่อยๆ

และในการฝึกแต่ละครั้ง ก็ต้องมีเป้าหมายที่ชัดเจน, ถ้าฝึกโดยปราศจากเป้าหมาย ก็จะไม่มีความรู้สึกในการถึงเป้าหมาย ซึ่งจะไม่ก่อให้เกิดการสร้างความรู้สึกว่า เกิดทักษะ และ ความมั่นใจ ภายในจิตใจ

แปลโดย Rojer CmFX, www.ChiangMaiFX.com, ว่าด้วยเรื่องจิตวิทยาการลงทุน

เพื่อความสมบูรณ์ของบทความทั้งหมดจึงได้คัดลอกมาทั้งหมด6หัวข้อด้วยกัน☺

[Psycho] Part 1 : A Lesson in Trading Psychology

ย้อนกลับไปในปี 2004, ตอนผมเพิ่มเข้าบริษัทเทรดให

มีอยู่บทเรียนหนึ่งที่โดดเด

เขาหันมาบอกผมว่า “ฉันเพิ่งจ่ายค่าซื้อข้อมูล

จากนั้นอีกหลายนาทีต่อมา ราคาเด้งขึ้นอีกครั้ง สูงกว่าเดิมเล็กน้อย แต่ Volume นั้นน้อย ไม่มีผุ้เล่นรายใหญ่อยู่ฝั่

เหตุการณ์นี้สอนไว้ว่า, ครั้งแรก เขาได้เข้าเทรด (ซึ่งเป็นการเข้าที่ดี) แต่ปรากฏว่าไม่ได้ดีอย่างที

เขาเข้าออเดอร์แรก และ ออกจากออเดอร์ แล้วใช้ออเดอร์ที่แพ้เล็กๆน

ถ้าการอ่าน “สัญญาณล่วงหน้า” (Set up) ของคุณนั้นถูกต้อง, ผลลัพธ์มันจะมีแค่ 2 ชนิด, 1.ออเดอร์ที่ทำกำไรให้คุณ และ 2.ออเดอร์ที่ให้ข้อมูลกับคุ

[Psycho] Part 2 : Accepting the Obvious (ยอมรับสิ่งที่เห็นชัดๆ)

สัปดาห์ที่ผ่านมา ผมได้รับอีเมล์ที่มีคำถาม ที่ทำให้คิดถึงมุมมองเก่าๆข

งานนี้ต้องย้อนกลับไปถึงพื้

Volume จะบอกคุณว่า เทรดเดอร์และ นักลงทุน กำลังยอมรับราคา ณ เวลานั้นๆ, ถ้าตลาดตลาดกำลังเทรดอยู่ใน

ตลาดก็ดำเนินในลักษณะเดียวก

การเคลื่อนไหวอย่างไม่หยุดห

บางครั้ง ผมลองถามเทรดเดอร์ว่า ตอน Break out นั้น เกิดอะไรขึ้นกับ Volume ? บ่อยมากที่ผมจะได้รับคำตอบว

มันมีกฎอันหนึ่งที่กล่าวถึง

นอกจากนี้ ก็ยังมีอีกเหตุผล จะทำให้พลาด การเคลื่อนไหวที่เห็นชัดๆ, จะยกตัวอย่างสักสามอันที่เก

1.ผู้หญิงคนหนึ่งไปหาที่ปรึ

2.คนไข้มะเร็งระยะสุดท้ายคน

3.ผู้หญิงคนหนึ่งที่ถูกทารุ

ทั้งสามกรณีที่ยกมา ความยากในการยอมรับสิ่งที่เ

วิธีที่ผมพบว่ามีประโยชน์คื

ท้ายสุด, ลองพิจารณาสถานการณ์ตรงกันข

เป็นจริงตามที่เขากล่าวกันว

ขอบคุณ Bob Kieffer (www.r7.com) and Bill Duryea (www.marketshaman.com) ในการเป็นแรงบันดาลใจให้เกิ

บริษัทหลักทรัพย์มักจะพูดว่

เทรดเดอร์ที่ประสบความสำเร็

[Psycho] Part 4 : การฝึกซ้ำๆ เพื่อให้เกิดทักษะ

----------ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com---------

----------Image Credit : google.com, keyword : Sandy Koufax ---------

เพราะผม (Dr.Brett) เป็นทั้งนักจิตวิทยาและเป็น

-ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

🌞สิ่งสำคัญสุดในการโค้ชการเทรดให้ตัวเอง (จิตวิทยาการลงทุน)ล่าสุดผม(Dr. Bertt S.) ได้รับคำถามจากผู้อ่านมา ว่า “ผมไม่มีเงินมากพอที่จะจ้าง โค้ชการเทรด, ถ้าอยากจะโค้ชให้ตัวเอง ผมต้องทำอะไรบ้าง”

เช่นเดียวกับ คำพูดเกี่ยวกับสุขภาพ ว่า “เราจะเป็นไปตามสิ่งที่เรากินเข้าไป”, ในเชิงจิตวิทยาก็เช่นกัน คือ ประสบการณ์ที่เราได้รับเข้าไปในจิตใจ จะหล่อหลอมตัวตนของเราขึ้นมาให้เป็นเรานั่นเอง

ถ้าเรามีแต่ประสบการณ์ที่เลวร้าย ภายในจิตใจของเราจะเริ่มสร้าง การขาดความมั่นใจ และ ขาดแรงจูงใจ, ทางกลับกัน ถ้าเรามีประสบการณ์ที่ดี มันจะส่งเสริมให้เรามีมุมมองที่ดี ต่อทั้งเรื่องนั้นๆและต่อตัวเราเอง

ถ้าเรามีแต่ประสบการณ์ที่เลวร้าย ภายในจิตใจของเราจะเริ่มสร้าง การขาดความมั่นใจ และ ขาดแรงจูงใจ,

ทางกลับกัน ถ้าเรามีประสบการณ์ที่ดี มันจะส่งเสริมให้เรามีมุมมองที่ดี ต่อทั้งเรื่องนั้นๆและต่อตัวเราเอง

ถ้าอยากจะ ฝึกฝนการเทรดให้ตัวเอง, ก้าวที่สำคัญที่สุดคือ การสร้างประสบการณ์ทีดี ในการเรียนให้แก่ตนเอง เพื่อให้มี แรงจูงใจ ความอยากทำต่อ และ ฝึกได้อย่างมีประสิทธิภาพ, ดังนั้น ในการฝึกย่อยแต่ละขั้น เป้าหมายต้องไม่ยากเกินไป

เราไม่สามารถควบคุมการเคลื่อนไหวของตลาดได้ ดังนั้นเราจึงไม่สามารถควบคุมได้ว่า การเทรดครั้งหนึ่งๆนั้นจะชนะเสมอไปหรือไม่, แต่เราสามารถที่จะควบคุมได้ว่าเราจะเทรดอย่างไรได้ นั่นคือ 1.จะเข้าอย่างไร

2.จะเข้าด้วยขนาด(Volume) เท่าไหร่

3.จะออกอย่างไร และ

4.จะจำกัดการขาดทุนอย่างไร,

การมีเงื่อนไขเหล่านี้จะช่วยให้เรามีเป้าหมายที่ชัดเจนในการเทรด มากกว่าไปสนใจแค่ผลลัพธ์แพ้ชนะตอนปิดแต่ละออเดอร์

สิ่งสำคัญมากในการจะเป็นโค้ชการเทรดให้ตัวเอง ไม่แพ้การมีชุดเงื่อไข(ระบบ) คือ เป้าหมายแต่ละครั้ง ต้องอยู่ในระดับที่พอทำได้ และ ชัดเจน, เพื่อให้ตัวเราเองค่อยได้รับประสบการณ์เชิงบวกที่ดี เพื่อค่อยพัฒนาจิตวิทยาของเราให้ชื่นชอบการเทรด จะได้เดินหน้าฝึกเทรดต่อไปได้เรื่อยๆ

และในการฝึกแต่ละครั้ง ก็ต้องมีเป้าหมายที่ชัดเจน, ถ้าฝึกโดยปราศจากเป้าหมาย ก็จะไม่มีความรู้สึกในการถึงเป้าหมาย ซึ่งจะไม่ก่อให้เกิดการสร้างความรู้สึกว่า เกิดทักษะ และ ความมั่นใจ ภายในจิตใจ

ทุกๆ ขั้นของการฝึก จึงควรจะมีการวางเป้าหมายที่ แน่นอน ชัดเจน พอทำได้จริง และ มุ่งหน้าสู่ เป้าหมายใหญ่, ซึ่งเป้าหมายสูงสุดของการฝึกเทรด คือ การเทรดได้ดี เช่นเดียวกับ นักกีฬาที่ต้องการจะเล่นกีฬาได้ดี ซึ่งรู้ล่วงหน้าได้เสมอ ว่า ถ้าคุณฝึกได้บ่อยและมากพอ คุณจะได้รับผลตอบแทนในส่วนนั้นๆอย่างแน่นอน

ถ้าฝึกโดยมีทั้ง “เป้าหมายที่ชัดเจน” และ “เป้าหมายอยู่ในระดับที่พอทำได้” แล้วถ้าคุณก็ทำได้สำเร็จ, ก้าวต่อก้าว, คุณกำลังสร้าง ความรู้สึกเชิงบวก ในการมุ่งหน้าสู่เป้าหมายสูงสุดของการเทรดนั่นเองแปลโดย Rojer CmFX, www.ChiangMaiFX.com, ว่าด้วยเรื่องจิตวิทยาการลงทุน

เพื่อความสมบูรณ์ของบทความทั้งหมดจึงได้คัดลอกมาทั้งหมด6หัวข้อด้วยกัน☺

ย้อนกลับไปในปี 2004, ตอนผมเพิ่มเข้าบริษัทเทรดให

มีอยู่บทเรียนหนึ่งที่โดดเด

เขาหันมาบอกผมว่า “ฉันเพิ่งจ่ายค่าซื้อข้อมูล

จากนั้นอีกหลายนาทีต่อมา ราคาเด้งขึ้นอีกครั้ง สูงกว่าเดิมเล็กน้อย แต่ Volume นั้นน้อย ไม่มีผุ้เล่นรายใหญ่อยู่ฝั่

เหตุการณ์นี้สอนไว้ว่า, ครั้งแรก เขาได้เข้าเทรด (ซึ่งเป็นการเข้าที่ดี) แต่ปรากฏว่าไม่ได้ดีอย่างที

เขาเข้าออเดอร์แรก และ ออกจากออเดอร์ แล้วใช้ออเดอร์ที่แพ้เล็กๆน

ถ้าการอ่าน “สัญญาณล่วงหน้า” (Set up) ของคุณนั้นถูกต้อง, ผลลัพธ์มันจะมีแค่ 2 ชนิด, 1.ออเดอร์ที่ทำกำไรให้คุณ และ 2.ออเดอร์ที่ให้ข้อมูลกับคุ

สัปดาห์ที่ผ่านมา ผมได้รับอีเมล์ที่มีคำถาม ที่ทำให้คิดถึงมุมมองเก่าๆข

งานนี้ต้องย้อนกลับไปถึงพื้

Volume จะบอกคุณว่า เทรดเดอร์และ นักลงทุน กำลังยอมรับราคา ณ เวลานั้นๆ, ถ้าตลาดตลาดกำลังเทรดอยู่ใน

ตลาดก็ดำเนินในลักษณะเดียวก

การเคลื่อนไหวอย่างไม่หยุดห

บางครั้ง ผมลองถามเทรดเดอร์ว่า ตอน Break out นั้น เกิดอะไรขึ้นกับ Volume ? บ่อยมากที่ผมจะได้รับคำตอบว

มันมีกฎอันหนึ่งที่กล่าวถึง

นอกจากนี้ ก็ยังมีอีกเหตุผล จะทำให้พลาด การเคลื่อนไหวที่เห็นชัดๆ, จะยกตัวอย่างสักสามอันที่เก

1.ผู้หญิงคนหนึ่งไปหาที่ปรึ

2.คนไข้มะเร็งระยะสุดท้ายคน

3.ผู้หญิงคนหนึ่งที่ถูกทารุ

ทั้งสามกรณีที่ยกมา ความยากในการยอมรับสิ่งที่เ

วิธีที่ผมพบว่ามีประโยชน์คื

ท้ายสุด, ลองพิจารณาสถานการณ์ตรงกันข

เป็นจริงตามที่เขากล่าวกันว

ขอบคุณ Bob Kieffer (www.r7.com) and Bill Duryea (www.marketshaman.com) ในการเป็นแรงบันดาลใจให้เกิ

[Psycho] Part 3 : สิ่งที่ทำให้เทรดเดอร์หน้าใ

ในวงการเทรดเป็นที่เข้าใจแล

ในวงการเทรดเป็นที่เข้าใจแล

่งขันจริงจัง เพื่อเอาชนะการเทรดในระดับท

เพราะผม (ผู้แต่ง Dr.Brett S.) เป็นผู้บริหารของ โปรแกรมฝึกเทรดเดอร์หน้าใหม

ผมดูแลโปรแกรม Internship ของ Kingstree Trading LCC. จึงถูกถามบ่อยๆว่าผมมองหาอะ

แรงจูงใจ เป็นสิ่งจำเป็นสำหรับความสำ

ที่ น่าสนใจมากคือ “แรงจูงใจ” ที่เกิด มักจะเป็นเพียงแค่ความอยาก “ประสบความสำเร็จ” ไม่ใช่ ความอยาก “ทำให้ประสบความสำเร็จ”, มีเทรดเดอร์จำนวนมากที่บอกว

เทรดเดอร์ที่ประสบความสำเร็

โดยส่วนตัว ผมเชื่อว่า พวกเราอยู่ในยุคที่ต้องพัฒน

เพราะผม (ผู้แต่ง Dr.Brett S.) เป็นผู้บริหารของ โปรแกรมฝึกเทรดเดอร์หน้าใหม

ผมดูแลโปรแกรม Internship ของ Kingstree Trading LCC. จึงถูกถามบ่อยๆว่าผมมองหาอะ

แรงจูงใจ เป็นสิ่งจำเป็นสำหรับความสำ

ที่ น่าสนใจมากคือ “แรงจูงใจ” ที่เกิด มักจะเป็นเพียงแค่ความอยาก “ประสบความสำเร็จ” ไม่ใช่ ความอยาก “ทำให้ประสบความสำเร็จ”, มีเทรดเดอร์จำนวนมากที่บอกว

เทรดเดอร์ที่ประสบความสำเร็

โดยส่วนตัว ผมเชื่อว่า พวกเราอยู่ในยุคที่ต้องพัฒน

บริษัทหลักทรัพย์มักจะพูดว่

เทรดเดอร์ที่ประสบความสำเร็

[Psycho] Part 4 : การฝึกซ้ำๆ เพื่อให้เกิดทักษะ

----------ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com---------

----------Image Credit : google.com, keyword : Sandy Koufax ---------

เพราะผม (Dr.Brett) เป็นทั้งนักจิตวิทยาและเป็น

ณ์, ปรับรูปแบบนิสัย และ เรื่องวินัยที่ดีอื่นๆ ซึ่งเรื่องพวกนี้เอง ที่แยกระหว่าง นักกีฬาที่ประสบความสำเร็จ กับนักกีฬาธรรมดา

มีงานวิจัยจำนวนมาก ที่ค้นคว้าไว้เกี่ยวกับเรื่

มีบทความอันหนึ่ง ได้กล่าวถึง นักเบสบอลในตำนาน Sandy Koufax (ตำแหน่งคนขว้างลูก), Koufax ได้ให้ข้อสังเกตไว้ว่า สิ่งที่ดีกว่าการพยายาม นั่งหาว่าอะไรคือตัวแปรในกา

ย้อนกลับมาที่การเทรดของผมเ

เพื่อบังคับให้ตัวเอง อยู่ในเงื่อนไขเหล่านี้, ผมได้เขียน webblog ประจำวัน, ซึ่งก็คือบันทึกประจำวันออน

มีงานวิจัยจำนวนมาก ที่ค้นคว้าไว้เกี่ยวกับเรื่

มีบทความอันหนึ่ง ได้กล่าวถึง นักเบสบอลในตำนาน Sandy Koufax (ตำแหน่งคนขว้างลูก), Koufax ได้ให้ข้อสังเกตไว้ว่า สิ่งที่ดีกว่าการพยายาม นั่งหาว่าอะไรคือตัวแปรในกา

ย้อนกลับมาที่การเทรดของผมเ

เพื่อบังคับให้ตัวเอง อยู่ในเงื่อนไขเหล่านี้, ผมได้เขียน webblog ประจำวัน, ซึ่งก็คือบันทึกประจำวันออน

[Psycho] Part 5 : สิ่งสำคัญสุดในการโค้ชการเทรดให้ตัวเอง

ฤดูมรสุมเกิดขึ้นทุกปี, ภาวะตกต่ำในชีวิตก็จะเกิดกับทุกคน ทุกเรื่อง ไม่เว้นแม้แต่การเทรด

ตามวิชาสถิติ, เทรดเดอร์ที่มี win rate 60% จะมีโอกาส 2.5% ที่จะเกิดภาวะแพ้ติดต่อกัน 4 ครั้งรวด, แม้ว่าจะดูเหมือนโอกาส 2.5% นั้นไม่เยอะ แต่ด้วยโอกาสความน่าจะเป็น ถ้าคุณเป็นเทรดเดอร์ที่เทรดนานๆ เมื่อปริมาณ ออเดอร์เยอะพอ เหตุการณ์นี้จะต้องเกิดแน่, และเมื่อเทรดเดอร์เผชิญกับภาวะแพ้ติดต่อกันแบบนั้น มักจะตีความกันว่า อยู่ในภาวะ “ตกต่ำ”

เทรดเดอร์บางคน ถึงกับกลัวภาวะตกต่ำนี้ เพราะเคยเห็นเทรดเดอร์คนอื่นในภาวะที่น่ากลัวนี้ พอร์ตติดลบหนัก หรือ แม้แต่โดนไล่ออกจากอาชีพเทรดเดอร์, จึงทำให้คอยกังวลว่าผลงานตัวเองสักวันจะแย่ ซึ่งยิ่งทำให้คำทำนายว่า “เทรดเดอร์ทุกคนจะมีช่วงที่ตำต่ำ” เป็นจริงง่ายยิ่งขึ้นไปอีก

เมื่อเทรดเดอร์อยู่ในภาวะตำต่ำ คำถามแรกที่จะผุดขึ้นมาในใจคือ “ฉันทำอะไรผิด” ซึ่งคำถามนี้แม้เกิดจากความตั้งใจที่ดีในการแก้ปัญหา คือ พยายามหาที่มาของปัญหา แต่บางครั้ง คำถามว่า “ทำอะไรผิด” นี้เองที่ทำให้เกิดปัญหาที่แท้จริง, จิตใจของเทรดเดอร์นั้น ไปยึดติดกับคำว่า “ปัญหา” มากเกินไป จนลืมคิดถึง “ความแข็งแกร่ง” ของตัวเองที่เป็นตัวนำพาพวกเขามาถึงจุดที่ประสบความสำเร็จตรงนั้น

เพราะเหตุผลนี้ คำถามที่สำคัญที่สุดในภาวะตกต่ำคือ “อะไรคือสิ่งที่ฉันทำได้ดี” “อะไรคือจุดแข็งของฉันที่คนอื่นไม่มี” หรือ “อะไรคือสิ่งที่นำพาฉันให้ก้าวหน้ามาถึงตรงนี้ได้”

แบบเดียวกับที่เห็น เทรดเดอร์ที่กำลังชนะติดต่อกันเยอะๆ จะเริ่มเล่นนอกเกมที่ถนัดของพวกเขา, เมื่อเทรดเดอร์แพ้ติดต่อกันเยอะๆ ก็จะเริ่มมีปัญหากับการตัดสินใจ และ จิตวิทยาพื้นฐาน, วิธีแก้ที่ถูกต้องสำหรับทั้งสองกรณี (ทั้งชนะเยอะ และ แพ้เยอะ จนออกนอกเส้นทาง) คือ ให้โฟกัสไปที่การพัฒนา และ ย้อนกลับไปที่พื้นฐาน, ให้ย้อนกลับมาใช้ “ความแข็งแกร่งเฉพาะตัว” ของคุณ เมื่อคุณกำลังรู้สึกผิดปกติ, ด้วยวิธีนี้คุณจะหลีกเลี่ยงได้ทั้ง มั่นใจเกินไป และ ขาดความมั่นใจ ซึ่งเกิดจากการชนะหรือแพ้ติดต่อกัน ที่เป็นผลมาจากโอกาสความน่าจะเป็นล้วนๆ

นี่เป็นตัวอย่างคำถามที่จะช่วยให้เราโฟกัสอยู่บนความแข็งแกร่งเฉพาะตัวของเราได้

- ตลาดไหนที่เราเทรดแล้วประสบความสำเร็จ

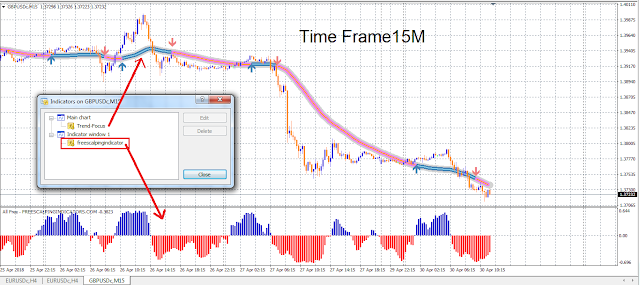

- Time Frame ไหน (รวมถึงระยะเวลาที่ถือนานแค่ไหน) ที่ประสบความสำเร็จ

- ช่วงเวลาไหน ในหนึ่งวัน ที่รู้สึกว่าชนะบ่อยสุด

- สัญญาณและแผนการเทรดไหนที่ใช้แล้วชนะบ่อยที่สุด

- เล่นสั้นกับเล่นยาว อันไหนทำให้กำไรดีกว่ากัน สำหรับคุณ

- ขนาดของออเดอร์ และ Stop Loss แบบไหนที่เข้ากับคุณที่สุด

- การเตรียมตัวแบบไหน ที่คุณจะทำตอนที่อยู่ในภาวะที่พร้อมที่สุด

- ในภาวะที่คุณเทรดได้ดี คุณรับมือกับการแพ้อย่างไร

แนวคิดหลักคือให้รับมือกับภาวะตกต่ำนี้ โดยการกลับมาเล่นในเกมที่คุณทำได้ดี ซึ่งมายความว่า คุณจะต้องคอยเก็บสถิติมาตลอดอายุการเทรดของคุณ และ ระหว่างทางต้องคอยตรวจสอบ เพื่อระบุว่า ภาวะไหนจะส่งเสริม ความเจิดจรัส ของคุณได้ดีที่สุด, ซึ่งความเจิดจรัสนี้ จะเกิดจาก พรสวรรค์ ทักษะ ความสนใจ และ โอกาส ของคุณเอง

มันยากที่จะอยู่ในวินัย และ ขยันต่อไปอย่าเคย เมื่อทุกอย่างในชีวิตไปได้สวยและง่ายไปหมด, ทางกลับกัน มันก็ยากที่จะโฟกัส “วิธีแก้ปัญหา” เมื่อเกิดปัญหา, ถ้าคุณเอาแต่ถามคำถามว่า “ปัญหาเกิดจากอะไร” ก็จะทำให้จิตวิทยาของคุณโฟกัสผิดที่ และทำให้แก้ปัญหาหนักขึ้นไปอีก

ภาวะตกต่ำ นั้นจะอยู่แค่ชั่วคราว ถ้าคุณไม่ลืม “จุดแข็งที่ดีที่สุดของคุณ” และ ยืนหยัดฝ่าฟันร่วมกับมัน ดังที่คุณเคยทำมาในอดีต

(Note ผู้แปล : พูดง่ายๆคือ เวลาเกิดภาวะตกต่ำ อย่าไปพยายามหาว่าทำอะไรผิด แต่ให้คิดว่า เราเคยทำอะไรถูก ถนัดอะไรแทน แล้วก็กลับมาทำในสิ่งเหล่านั้นแทนจนกว่าจะผ่านพ้นภาวะตกต่ำนั้นไป)

-------------- แปลโดย Rojer CmFX, www.ChiangMaiFX.com, จบ

ความคิดเห็น

แสดงความคิดเห็น